摘要:,,本文对比研究了国际上的遗产税立法情况,通过对比分析,发现不同国家在遗产税立法方面存在不同的特点和经验。基于这些国际实践经验,本文提出了一些关于我国遗产税立法的建议。在借鉴国际先进经验的同时,应结合我国国情,合理设置遗产税税率和免税额度,并建立健全的遗产税征管机制。旨在为我国遗产税立法提供参考,促进税收公平和社会公正。

本文目录导读:

随着全球经济的发展和个人财富的增加,遗产税作为一个重要的财政工具逐渐受到各国的关注,遗产税立法不仅关系到社会公平与财富分配,也是国家财政收入的来源之一,本文旨在通过国际对比,分析各国遗产税立法的特点,以期为我国遗产税立法提供有益的建议。

国际遗产税立法概述

1、发达国家遗产税立法

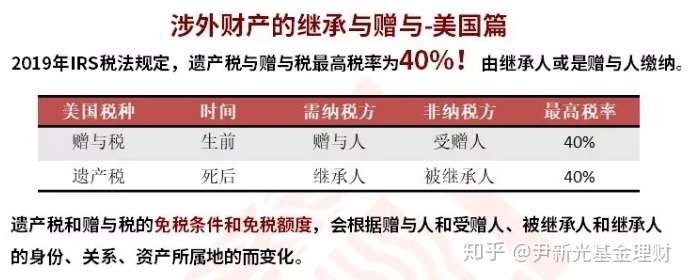

发达国家是遗产税立法的先行者,其中美国和欧洲国家的遗产税制度较为完善,这些国家的遗产税税率普遍较高,并设有详细的税前扣除项,如债务、丧葬费用、慈善捐赠等,这些国家还通过立法对遗产税避税行为进行严格监管。

2、发展中国家遗产税立法

发展中国家在遗产税立法方面起步较晚,但近年来逐渐受到重视,这些国家的遗产税制度相对简化,税率较低,旨在鼓励民间财富增长,部分国家为缩小贫富差距,逐渐提高遗产税税率并扩大征税范围。

国际遗产税立法对比

1、税率对比

各国遗产税的税率设计存在较大差异,发达国家的税率普遍较高,多采取累进税率,体现对贫富差距的调节,而发展中国家的税率相对较低,更多考虑的是鼓励财富创造和积累。

2、税前扣除项对比

税前扣除项是遗产税立法中的重要环节,发达国家普遍设有较为详细的税前扣除项,如家庭支出、债务、慈善捐赠等,以减轻纳税人的负担,而发展中国家的税前扣除项相对简单,主要围绕丧葬费用等。

3、反避税措施对比

各国在反避税措施方面也有所不同,发达国家的反避税法规较为完善,对遗产税避税行为严厉打击,而部分发展中国家在反避税方面仍存在不足,需要进一步加强立法和监管。

我国遗产税立法的建议

1、税率设计

我国在设计遗产税税率时,应充分考虑国情和民生需求,税率不宜过高,以免对民间财富造成过大压力,可采取累进税率,对高额遗产适当提高税率,体现社会公平。

2、税前扣除项

我国应在税前扣除项上设置合理的规定,以减轻纳税人的负担,可以考虑将家庭支出、债务、丧葬费用以及慈善捐赠等纳入税前扣除项,以体现人文关怀和社会责任。

3、反避税措施

我国应加强反避税措施的立法和监管,防止遗产税避税行为的发生,完善相关法律法规,明确避税行为的界定和处罚;提高税务部门的监管能力,加强信息化建设,提高税收征管的效率。

4、立法进程与宣传

我国应加快遗产税立法的进程,明确税收政策和制度,为纳税人提供清晰的法律预期,加强宣传和教育,提高公众对遗产税的认识和接受程度,为遗产税的实施创造良好的社会氛围。

通过国际对比,我们可以看到各国在遗产税立法方面的差异和特点,我国在制定遗产税政策时,应充分考虑国情和民生需求,设计合理的税率、税前扣除项和反避税措施,加快立法进程,加强宣传和教育,提高公众对遗产税的认识和接受程度,希望通过本文的探讨,为我国遗产税立法提供有益的建议。

展望

未来我国遗产税立法将面临诸多挑战和机遇,随着经济的发展和个人财富的增加,遗产税将成为调节社会财富分配的重要工具,建议相关部门在立法过程中充分听取社会各界的意见,不断完善和优化遗产税制度,加强国际合作,借鉴国际先进经验,使我国遗产税制度更加公平、合理、有效。

粤ICP备19020086号-1

粤ICP备19020086号-1

还没有评论,来说两句吧...